Investeringskapløb i Andeby

Når bølgerne går højt på aktiemarkedet, kan det være tillokkende at spekulere i de store udsving – at forsøge at købe på bunden og sælge på toppen. Historien har vist, at det er lettere sagt end gjort. Analyser viser, at du som investor på længere sigt er bedre tjent med at være investeret i en portefølje af aktier med god spredning end ved at søge at identificere disse vendepunkter i markedet.

1985 visninger

Der er et mantra på aktiemarkedet, som lyder ”Time in the Market beats Timing the Market”. Det betyder, at det er vigtigere at være investeret hele tiden end at forsøge at øge sit afkast ved at gå ind og ud af markedet, når man tror, det stiger eller falder.

At blive i markedet (”Time in the Market”) kræver ikke de store forudsætninger. Det kan man fx gøre gennem en investeringsforening med en god spredning. Det forventelige er her, at målt over en tilstrækkelig lang tidshorisont vil historien gentage sig. Det vil sige, at man som investor har udsigt til at høste et pænt merafkast i forhold til en mindre risikofyldt investering.

Succesfuld timing af markedet kræver omvendt noget helt specielt. Nemlig at man enten er klogere end markedet, eller at man er utroligt heldig. Der findes utallige eksempler, som tilskrives klogskab, men hvor sandheden nok er, at fru Fortuna har spillet en ikke uvæsentlig rolle. Og hun er som bekendt lunefuld.

De finansielle markeder og psykologi

Timing af markedet kræver udover dygtighed og held en stor selvindsigt. Hvis man vælger i en periode at træde ud af markedet, udsætter man sig selv for et psykologisk eksperiment. Her kæmper markedspsykologien med den menneskelige psykologi. Det er især udfordrende, når det ikke går som forventet.

Ser man på en graf over en historisk kursudvikling, forekommer det let at se, hvornår man skulle være gået ind og ud af markedet. Her ved man også, hvilke begivenheder der forårsagede kursbevægelserne. I bagklogskabens lys forekommer det klart, hvad man skulle have gjort. Så let er det ikke i virkelighedens verden.

Hvornår skal man investere?

Er det et godt tidspunkt at investere på nu? Det er et spørgsmål, som man ofte hører på de finansielle markeder. Det gode svar til den langsigtede investor er kort og godt et klart ”Ja”. Det forholdsvis klare svar tager udgangspunkt i den historiske udvikling på aktiemarkedet.

Investering á la Andeby

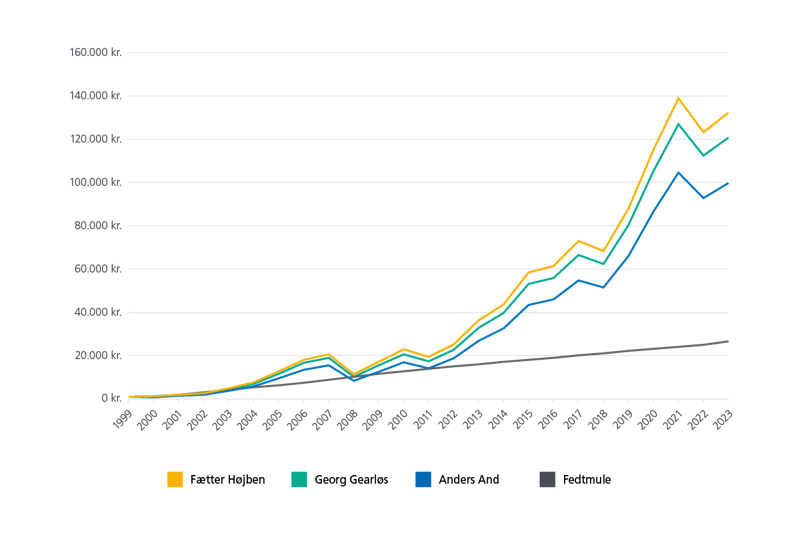

Selvom vi i det følgende tager til Andeby, er udgangspunktet dog det danske aktiemarked fra udgangen af 1999 frem til og med 2023. Beregningerne tager udgangspunkt i fire typer investorer, som ved slutningen af hvert kalenderår modtager et fast beløb. Det faste beløb kan de investere ved årets udgang eller i løbet af det følgende kalenderår ved udgangen af en måned.

Lad os for nemheds skyld sige, at det drejer sig om 1.000 kr. ved udgangen af hvert kalenderår, og i alt indskyder vi altså 24.000 kr.

Georg Gearløs som investor

Som nævnt tager beregningerne udgangspunkt i fire persontyper og investeringsstrategier. Den første kan vi kalde den stabile, lidt kedelige type, som investerer pengene, så snart han modtager dem. I Andeby kunne det være Georg Gearløs, som interesserer sig for at opfinde nye ting og bl.a. har opfundet den dybe tallerken.

Han interesserer sig ikke for penge, men er klog nok til at vide, at det er bedre at være investeret end at have pengene stående på kontoen. Derfor investerer han de 1.000 kr. ved udgangen af hvert år. Så er det problem ude af verden, og han kan koncentrere sig om at opfinde nye ting.

Fætter Højben og Anders And

Den anden type er Fætter Højben-typen, som med usvigelig sikkerhed og held formår at investere pengene på det absolut bedste tidspunkt i løbet af året. Dvs. i løbet af et år ved udgangen af måneden, hvor kurserne er lavest.

Den tredje type er Anders And-typen, der er evigt uheldig, og som med usvigelig sikkerhed evner at investere på det absolut dårligste tidspunkt i løbet af året, nemlig når kurserne ultimo måneden er højest i løbet af året.

Investering vinder frem blandt unge

Læs artikelDen distræte type

Fedtmule er et bud på den fjerde type. Denne type er lidt distræt og kommer aldrig rigtigt ud over stepperne. Den manglende handlekraft indebærer, at de 1.000 kr., som bliver indbetalt ultimo hvert år, bliver stående på kontoen og aldrig kommer ud at arbejde. Indskudsrenten i Danmarks Nationalbank er derfor benyttet som Fedtmules indlånsrente.

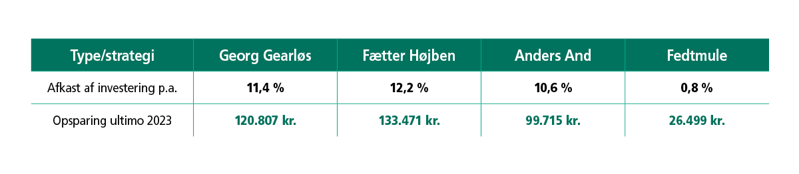

Georg Gearløs følger efter med et årligt afkast, som blot er 0,8 %-point lavere end Fætter Højbens.

Den klassiske vinder

Tabellen nedenfor illustrerer de opnåede resultater af de forskellige strategier. Ikke overraskende er det Fætter Højben, som har klaret sig bedst i den undersøgte periode. Hans investeringer har givet et afkast på 12,2 % p.a., og opsparingen udgør ved udgangen af 2023 hele 133.471 kr. Herefter følger Georg Gearløs med et årligt afkast, som blot er 0,8 %-point lavere end Fætter Højbens. Den uheldige Anders And er med et afkast på 10,6 % p.a. ganske godt med, hvorimod Fedtmule er håbløst efterladt på perronen med et afkast på bare 0,8 % p.a.

Lad ikke opsparingen stå

Udviklingen illustrerer vigtigheden af at være investeret i markedet fremfor at lade opsparingen stå passivt på en indlånskonto. Den betragtede periode har været karakteriseret ved ganske pæne stigninger i aktiekurserne. Det er afgørende for resultaterne. Der er ingen garanti for, at udviklingen gentager sig i de næste 24 år, men det er forventeligt, at aktiemarkederne vil give et betragteligt merafkast i forhold til en indlånsrente.

Lyt ikke til sirenernes sang

Konklusionen i denne artikel kan illustreres med et billede fra den græske mytologi. Når aktiemarkedets sirener lokker med deres forføriske sang og forsøger at lokke på afveje, gør den gennemsnitlige investor klogest i at gøre som Odysseus. Han puttede voks i sine sømænds ører og lod sig surre fast til masten. På den måde var han i stand til at følge den fastlagte kurs i stedet for at følge sirenernes sang.